Mercado imobiliário: o lançamento de novas moradias diminuiu 37% em 2015 em relação ao ano anterior, sendo que em 16 regiões pesquisadas, a queda foi de 24%

São Paulo - O presidente do Secovi-SP, Flavio Amary, descreveu a trajetória do setor

imobiliário nos últimos três anos como "do paraíso ao inferno", citando

shoppings com lojas vazias, lajes corporativas ociosas e locação comercial ou residencial em queda.

Amary afirmou que o lançamento de novas moradias diminuiu 37% em 2015 em relação ao ano anterior, sendo que em 16 regiões pesquisadas, a queda foi de 24%.

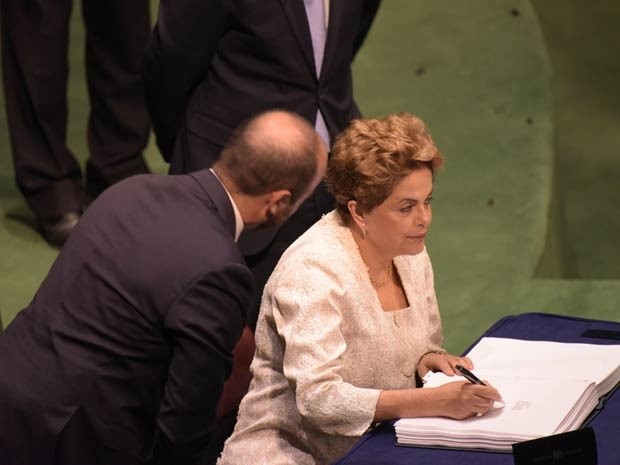

Diante desse quadro, o dirigente defende o impeachment da presidente Dilma Rousseff.

No evento Summit Imobiliário Brasil 2016, que acontece em São Paulo, organizado em parceria do jornal O Estado de S. Paulo com o Secovi, o presidente do sindicato afirmou haver razões concretas para formalizar o impeachment, citando a argumentação do jurista Ives Gandra da Silva Martins.

Destacou, porém, que o impedimento da presidente, por si, não "fará qualquer milagre; apenas abrirá as portas", disse, observando que exigirá "pacificação e a coalização dos partidos em prol de um projeto comum de nação".

Na opinião de Amary, a crise política deu origem à pior crise econômica das últimas décadas. "Se a razão desse quadro caótico é política, a solução tem de começar na política". Nesse sentido, ele remeteu atenções para o próximo dia 17, quando haverá a votação na Câmara do processo de impeachment.

Desafios

Há muitos desafios, econômicos e políticos no Brasil no momento, mas esse tipo de ambiente normalmente cria oportunidades.

A afirmação é do chefe global de investimentos no grupo de real estate da Blackstone, Kenneth Caplan, em palestra no Summit Imobiliário Brasil 2016. "É um ambiente interessante e nos incentiva a investir", disse o keynote do evento, que acontece hoje em

São Paulo.

A Blackstone possui globalmente US$ 94 bilhões sob gestão em ativos imobiliários e outros US$ 23 bilhões disponíveis para serem investidos pelo mundo.

O executivo comentou também que um escritório será aberto no Brasil este ano, embora invista no País desde 2012 em parceria com o fundo de private equity Patria. Nos Estados Unidos está presente há 25 anos e na Europa, há 20 anos.

Apesar da crise, Caplan considera que há muitas razões para olhar para o Brasil, citando a demanda reprimida no segmento imobiliário.

Entre os desafios, além dos dados macroeconômicos, como inflação e alta taxa de juros, ele comentou sobre fundamentos enfraquecidos do mercado imobiliário.

Um exemplo foi o aumento da oferta de espaço para escritórios em São Paulo, de 149% de 2008-2011 para 2012-2015. Ou seja, oferta elevada é um sinal de enfraquecimento.

Ainda assim, ele apontou que não se deve ficar parado. "Estamos investindo", disse, citando que a empresa fez recentemente aquisição de um espaço logístico em São Paulo.

Investimento

A Blackstone não deverá esperar as condições no Brasil melhorem para investir, disse Caplan.

"Se observarmos uma boa oportunidade, vamos investir", comentou, quando questionado se a atual turbulência política e econômica estaria postergando decisões de investimento. "Vamos focar em ativos de boa qualidade", acrescentou.

O executivo da Blackstone destacou ainda que, por seu tamanho, o Brasil é o foco de investimento na América Latina do grupo.

Mapa

O Brasil está no mapa do investidor estrangeiro e continuará, disse o presidente da subsidiária local da Tishman Speyer, Daniel Cherman. Segundo ele, esse investidor está lidando com ambientes adversos também na China e na Europa.

O executivo lembrou da crise de 2008/2009, quando havia a suspeita de uma bolha imobiliária. "Em 2008 e 2009 se discutia a bolha imobiliária, o importante era que não estourasse. Hoje, vemos que a questão era muito mais ampla, relacionada ao incentivo ao crédito generalizado na economia", afirmou.

Segundo ele, o setor não está alavancado de modo geral, mas há alguns investidores nessa situação, que estão sofrendo atualmente. "Os que não estão alavancados têm, ao contrário, oportunidade nesse ciclo", destacou.

A Tishman Speyer possui US$ 80 bilhões investidos no segmento no mundo e US$ 2 bilhões no Brasil. "Olhamos ativos em reais e deixamos a questão do câmbio para os investidores analisarem", completou Cherman.

Saída para empreendedores

Diante da falta de crédito no mercado, a Brookfield tem oferecido uma saída para os empreendedores que precisam vender projetos, principalmente para as companhias que têm mais pressa para negociar seus ativos, afirmou o executivo-chefe (CEO) da Brookfield Properties Group Brazil, Roberto Perroni.

Diferentemente do que se pensava no mercado imobiliário, ressalta ele, não há grande número de projetos com problemas de alavancagem, o que ele considera que ajuda a fechar um bom negócio.

"Esse é um bom momento para investir no País e a companhia está confiante na perspectiva de médio e longo prazo", afirmou o executivo no Summit Imobiliário, evento organizado numa parceria entre Estadão e Secovi-SP.

Perroni apontou que a Brookfield acredita que no longo prazo o câmbio e a inflação "acabam se ajustando".

O executivo ressaltou que a Brookfield é um investidor de longo prazo e, por isso, fica mais confortável para operar no mercado.

Segundo ele, empreendedores que fazem investimentos pensando num horizonte de apenas dois ou três anos encontram-se em situação mais complicada.

Já o caso de investimento da Brookfield ele diz ser mais longo, de cerca de sete anos por empreendimento. Ele apontou, entretanto, que poucos estrangeiros estão olhando para o Brasil com estratégia agressiva.

Fundos

Os fundos imobiliários podem encerrar o ano de 2016 entre as maiores valorizações do mercado, afirmou o diretor da Área de Fundos Imobiliários do Credit Suisse Hedging-Griffo, André Freitas, ao apontar que a correção negativa entre juros do mercado e preços de fundos parece estar sendo retomada.

Em apresentação feita no Summit Imobiliário, o executivo disse que agora é o momento de entrada em fundos imobiliários.

Os fundos imobiliários tiveram queda de 12,7% em 2013 e baixa de 2,8% em 2014. Já no ano passado, a alta foi de 5,5%. As variações foram atenuadas pelos dividendos, de acordo com o executivo.

Ao descontar os dividendos, a variação das cotas foi bem maior do que se pensava inicialmente, com queda de 16% em 2013, baixa de 28,4% em 2014 e recuo de 2,3% em 2015.

Já nos três primeiros meses de 2016, observa-se uma alta de 5,1% nos fundos e elevação de 3,8% se excluídos os dividendos.

André Freitas explicou que a economia nacional está se direcionando para uma trajetória de queda da taxa básica de juros, a Selic, tendo em vista projeções de grandes bancos e do Relatório Focus, por exemplo.

Logo, com a correlação negativa com os preços das contas, espera-se ganhos nos fundos imobiliários.

Além disso, o executivo também apontou que a diferença entre o valor de mercado e valor patrimonial dos fundos está recuando. Essa diferença, que já chegou a cerca de 35%, encontra-se hoje em 27%, a menor diferença desde julho de 2015.

"Hoje há uma mudança em andamento", afirmou. "Estamos no momento de virada dos fundos imobiliários", ressaltou.

Bairros planejados

Algumas regiões do Brasil oferecem oportunidades para desenvolvimento de bairros planejados, de acordo com executivos presentes no Summit Imobiliário.

O presidente da Tishman Speyer no Brasil, Daniel Cherman, afirmou que há oportunidades principalmente ao lado de centros urbanos, em locais como Belo Horizonte e Brasília. Já Rio de Janeiro e São Paulo apresentam mais dificuldades.

O executivo explicou que, embora São Paulo possua áreas para se desenvolver grandes empreendimentos, o novo Plano Diretor não ajuda os projetos, uma vez que beneficia mais obras em terrenos menores.

O executivo-chefe (CEO) da Brookfield Properties Group Brazil, Roberto Perroni, concorda que haja espaço para bairros planejados, mas pondera que as prefeituras "não são muito amigáveis" a esse tipo de empreendimento.

De acordo com ele, embora as empresas tragam investimentos e desenvolvimento urbano para a região, há uma resistência entre prefeituras de que os grandes empreendimentos sejam de especulação imobiliária.

Fonte: http://exame.abril.com.br

Tiago Albuquerque